投资人要了解的纳斯达克(一):纳斯达克的前世今生

港交所、纳斯达克、深交所、新三板这是中国风险投资的主要退出场所。每个市场的投资人都有非常明显的特色和偏好。一个合格的投资人必须要了解和研究这几个核心的退出场所。如果把“股权投资”比作工厂生产产品,不了解这几个资本市场就等于你不了解客户的需求、偏好以及支付能力,你也就无法生产到受他们欢迎的产品,这叫“盲目生产”。回到风险投资领域,这叫“瞎投”。因此,群蜂社特此做了系列研究,整理出做风险投资必须要了解的资本市场知识与各位分享。首先,我们从纳斯达克聊起。

纳斯达克简介

纳斯达克证券市场(NASDAQ),英文全称是“NationalAssociation of Securities Dealers Automated Quotation”,全美证券交易商协会自动报价系统,由全美证券交易商协会(NASD)创立并负责管理。它是全球第一个股票电子交易市场,是美国资本市场的重要组成部分。纳斯达克经过40多年的不断发展,从场外交易市场发展壮大为全球性的证券交易市场,市场建设和制度改革不断推陈出新,由开始的场外市场走向场内,在近年交易量甚至超过纽约证券所,被公认为是全球最成功的资本市场之一。

美国资本市场概要

说到美国资本市场,我们先来了解一下美国的多层次资本市场体系。美国多层次资本市场体系主要包括:

- 全国性证券交易所主要包括:纽约证券交易所(NYSE)、美国证券交易所(AMEX)和纳斯达克证券交易所(NASDAQ)等。

- 区域性证券交易所则包括:太平洋交易所(PCX)、芝加哥证券交易所(CHX)和费城证券交易所(PHLX)等。

- 场外市场则由电子公告板柜台市场( OTCBB)、OTCMarkets(原粉单市场)、私募证券交易市场等组成。

- 场外市场是证券交易的重要场所,为大量中小企业借力资本市场融资提供了强有力的支撑。美国场外市场为超过10000家公司提供服务,公司数量占整个资本市场公司数量的70%以上,是美国多层次资本市场中的基石,纳斯达克正是起源于场外市场。

这里我要特别提醒读者这个“场外”(OTC:overthe counter 或者off-exchange)的概念。所谓“场外”是“证券交易所”之外的股权交易市场。在“证券交易所”的交易(又称“场内”交易)是在“严格监管”下的,价格公开透明,只要按照既定的交易规则进行交易就没有违约的风险。在中国场内市场就是上交所和深交所,而新三板就是典型的“场外”市场。我们一般称的“上市公司”是指其股票在“证券交易所”被交易的公司。上市时都有一个IPO的过程,IPO:Initial Public Offering,原意是向公众公开招股。通IPO,公司的股权得到分散,为上市股票交易以及流通奠定基础。而这个IPO的过程是场外市场挂牌所没有的。我注意到有一些投资机构,与项目方谈Termsheet时,把挂牌新三板也视为合格IPO。这非常不专业,一定要注意,合格IPO是不包括新三板挂牌。因为新三板没有IPO的过程。

纳斯达克的贡献

20 世纪80年代起,美国逐步由工业经济社会向消费经济社会转型,技术和知识密集型服务产业逐渐替代传统服务业,通信、电子计算机等新兴产业高速发展带动美国经济结构调整,使美国经济始终维持高增长。作为资本市场重要力量的纳斯达克在培育新兴产业,助推美国转型中起到关键作用,纳斯达克因此被奉为美国新经济的摇篮。

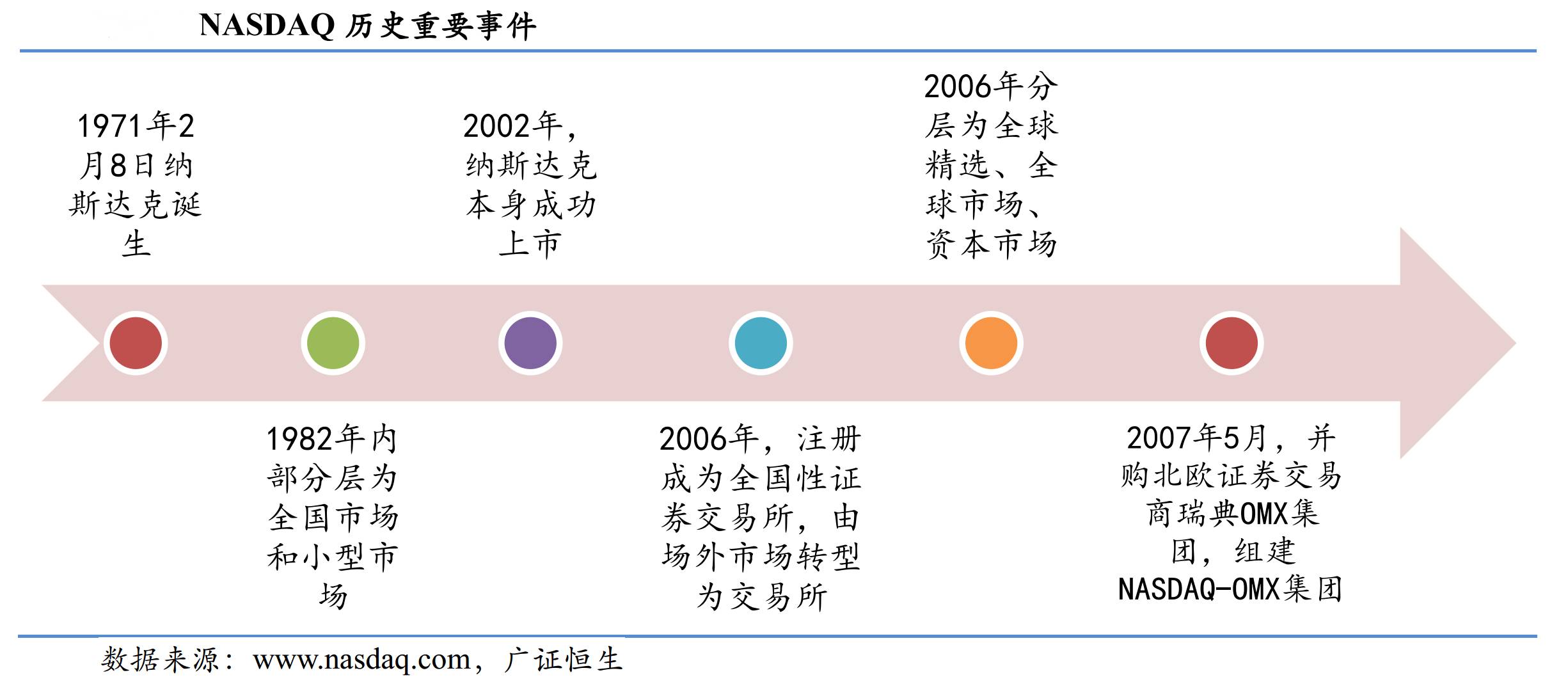

纳斯达克是由全美证券交易商协会(NASD)为了规范混乱的场外交易和为小企业提供融资平台于1971年2月8日在华盛顿创建的一个自动报价系统,其建立初衷在于规范美国的场外市场,被视为纽约证券交易所(NYSE)的补充。其特点是收集和发布场外交易非上市股票的证券商报价。纳斯达克也是全世界第一个采用电子交易并面向全球的股市,其完全电子化的交易吸引了大量投资者和交易商,它在55个国家和地区设有26万多个计算机销售终端。

纳斯达克定位于服务科技型、创新型、敢于挑战传统商业模式的企业,并且成功培养孕育了一批像苹果、微软、英特尔、思科、谷歌、特斯拉这样声名显赫的国际大公司。同时也吸引了一大批如阿里巴巴、百度、新浪、搜狐、TEVA等非美国本土高科技企业。

代表科技股的纳斯达克100 指数由1985的123.52点上涨至2014 年的4158.21 点,涨幅超过3200%,代表生物技术的纳斯达克生物技术指数由1993 年的196.10 点上升至2014 年的3102.73 点,涨幅超过1400%。

纳斯达克的交易制度的演变

纳斯达克市场在成立之初采取的是传统的竞争型做市商制度,每只股票至少有2家以上的做市商,实际上平均每只股票有12~14家做市商为其做市。这种做市商制度与我们目前新三板使用的做市商制度是一样。

做市商运用自有资金和证券,通过双向报价不断买卖,带动了市场的流动性,保证了市场交易的效率。由于做市商所报的价格是在综合分析市场所有参与者的信息以衡量自身风险和收益的基础上形成的,投资者在报价基础上进行决策,并反过来影响做市商的报价,从而促使证券价格逐步靠拢其实际价值,因此,做市商还具有充分的价格发现功能。通过对企业更加合理的估值,做市商的影响力和主动促销让众多的投资者认识并交易其所经营的股票,从而有利于增加市场的流动性。

但是,由于传统做市商制度固有的“信息不对称”的缺陷,做市商掌握着市价委托或限价委托单,拥有信息优势,这一方面会降低市场透明度,人为造成市场信息的不完备,反而影响市场流动性;另一方面,随着时间推移,做市商出现了利用信息优势扩大买卖价差的行为,获取垄断信息引致的垄断利润,从而提高交易成本,损害投资者利益,影响了市场流动性。

1997年,由原先纯粹的做市商制度转变为了“竞价制度+竞争性做市商”的混合交易模式。这种交易模式一直沿用至今。在这种模式下,投资者可以选择是通过竞价方式或是借助做市商完成交易,使得做市商除了其他做市商的竞争外,还要与普通投资者的委托指令竞争,交易遵从价格优先、时间优先的原则。这一做法有效杜绝了做市商利用信息优势进行垄断交易、联合报价的情况再次发生。

单纯竞争性做市商制度

混合模式交易制度

混合交易制度兼顾竞价交易制度和做市商制度的优越性,具有两大优点:(1)解决信息不对称问题,为小企业提供了大市场,为流动性不高的股票创造了最大可能的流动性;(2)当市场成交不活跃,流动性不足的时候,做市商发挥做市义务,为市场提供流动性。在中国,新三板使用“协议转让”“做市”两种方式交易,效仿纳斯达克,引入“竞价交易”的呼声一直很高。

纳斯达克的分层机制

2006年,纳斯达克注册为全国性证券交易市场,标志着纳斯达克正式从场外走向场内,同时,为了与纽交所抗衡,纳斯达克引入了更高的上市标准,将市场分为三个层次,其中符合更高标准的1187家公司成为全球精选市场的第一批上市公司,另外两层是纳斯达克全球市场和纳斯达克资本市场。这种“多轨”的机制在保证了普遍较低市场门槛的同时,也进行了市场细分,深化了融资人和投资人的风险契合度,对纳斯达克整个市场的流动性意义重大。全球精选市场由于有着更高的信息披露和监管要求,使该市场透明度较高,促进了投资者的交易积极性,规模和比重持续增大。我国的新三板的分层机制也充分借鉴了纳斯达克的发展经验。

全球精选市场(GlobalSelect Market),上市财务标准全世界最高;全球市场(GlobalMarket),由国际化公司组成;资本市场(CapitalMarket),由新兴和成长型公司组成,要求最低最灵活。三个层次要求从高到低,公司达到一定条件可以转入更高要求板块交易,不满足一定条件时也可申请从较高层次转入较低层次,以避免退市,三个层次相互之间可以互转。

在上市标准方面,纳斯达克上市要求非常灵活宽松,以层次较低的CM为例,其上市条件为满足下述三套标准中任一套。从该标准来看,NASDAQ虽然设立一定的财务门槛,但是整体上要求非常低且非常灵活,远低于纽约证券交易所的上市标准。这些灵活且较低的标准要求吸引了大量新创立的高新技术企业前往NASDAQ 上市融资,助力企业发展壮大。

在退市方面,纳斯达克退市分为主动退市和强制退市,标准严格完善。纳斯达克对于公司的主动退市持包容开放态度,遵从自愿原则。纳斯达克强制退市标准分为两类,一是无法持续满足上市最低标准,最低标准包括有形资产净值、总资产、市值、总收入、流通股份、最低股东数和最低买价等;二是出现特定情形,如上市公司破产或清盘、独立会计师对上市公司的财务报告出具保留(免责)意见、违反信息披露、上市费用等相关规定等。完善的退市制度净化了纳斯达克市场,使其始终保持吐故纳新的活力,2008年之后上市公司数量维持在3000家左右。